Bybitには、確定申告が必要な方向けに取引履歴が確認できるシステムがあります。

仮想通貨取引によって利益が生じると、納税しなければペナルティが課せられるので十分注意が必要です。

でも実際の利益をどうやって確認すればいいかわからない

そこで本記事では次の内容について解説していきます。

- 仮想通貨取引で利益が確定する具体的なタイミング

- Bybitの仮想通貨取引で損益を確認する手順

- 実際に利益が出た場合に確定申告する流れ

本記事を読むことで、Bybitの仮想通貨取引で生じた損益の確認方法が確認できます。

はじめて確定申告する方にもわかりやすいように、具体的な手順も記載しているのでぜひ読み進めてみてください。

Index

Bybit(バイビット)の取引で確定申告が必要な人

出典:Bybit公式サイト

Bybitの仮想通貨取引で確定申告が必要なのは、一定の利益額を超えている方です。

具体的な利益額は次の2パターンに分かれます。

- 給与所得を得ている方:年間20万円を超える利益

- フリーランス・自営業:年間48万円を超える利益

給与所得を得ている方とは、正社員・パート・アルバイトの勤務形態で働いている人を指します。

延滞税と加算税の両方がペナルティとして課せられます。

確定申告が必要か判断して、漏れがないように確定申告と納税手続きをおこないましょう。

仮想通貨取引で利益が確定するタイミング

仮想通貨取引で利益が確定するタイミングを、国税庁が公表している情報をもとにご紹介します。

- 売却したとき

- 決済したとき

- 換金したとき

- エアドロップで仮想通貨を受け取ったとき

- ハードフォークによって仮想通貨を得たとき

- マイニングの報酬を得たとき

- ステーキングで報酬を得たとき

- レンディングで報酬を得たとき

十分理解して申告漏れがないようにしましょう。

売却したとき

仮想通貨を売却して日本円を得たときに、取引利益が確定します。

たとえば10,000円分のBTCを購入し、30,000円まで価格が上がったとしましょう。

保有していたBTCを売却すると、20,000円の利益確定です。

ただしBybitでは、仮想通貨を売却して日本円への換金はできないので、国内取引所での売却取引に限ります。

決済したとき

仮想通貨で商品またはサービスの代金を決済した場合、損益が確定します。

商品・サービス購入時の通貨価格 ー 仮想通貨の購入価格 = 所得額

たとえばETHを5,000円で購入して保有していたと仮定しましょう。

商品Aを購入するとき、ETHの価格が20,000円になっていれば、所得額は15,000円になります。

商品やサービスの価格は、所得額に関係ないのでご注意ください。

換金したとき

保有している仮想通貨をほかの銘柄に換金した際、取引の損益が発生します。

たとえば10,000円分のBTCを購入し、20,000円になったタイミングでETHに換金すると10,000円の利益が確定します。

日本円に換金していないので損益が発生しないと勘違いされやすいですが、仮想通貨同士の換金も損益発生に該当します。

仮想通貨の銘柄に関わらず損益が発生するので十分ご注意ください。

エアドロップで仮想通貨を受け取ったとき

エアドロップで仮想通貨を受け取ると、保有した時点で損益が発生します。

仮想通貨あるいはNFTプロジェクトによる、通貨の無料配布キャンペーンのこと

2022年3月には海外の仮想通貨取引所Binanceで、Move To EarnアプリSTEPNのGMTがエアドロップされた例があります。

ちなみにエアドロップされた仮想通貨が取引所に上場していない、つまり価格がついていない場合は損益発生の対象になりません。

ハードフォークによって仮想通貨を得たとき

保有している仮想通貨のハードフォークによって新たな仮想通貨を得たとき、入手した時点で損益が発生します。

ブロックチェーンの分岐によって新しい仮想通貨が生まれること

2017年には仮想通貨の王様BTCの仕様変更によってハードフォークがおこなわれ、BCH(ビットコインキャッシュ)が誕生した例があります。

新たに誕生した仮想通貨は取引所の口座に反映されて資産が増えるため、損益発生とみなされるので覚えておきましょう。

マイニングの報酬を得たとき

マイニングで報酬を得ると損益が発生するため、確定申告が必要になる可能性があります。

仮想通貨取引の承認作業をおこなうと、対価として仮想通貨がもらえる仕組み

準備やリスク、そして多額の電気代が必要となるデメリットもありますが、持続的に仮想通貨が得られる可能性がある手段です。

マイニングの種類によって形態は異なりますが、自分名義の口座に仮想通貨が入金された時点で損益発生となります。

ステーキングで報酬を得たとき

ステーキングによって発生した収益は、入金された時点で損益発生とみなされます。

特定の仮想通貨を保有してブロックチェーンの維持や承認に参加すると報酬がもらえる仕組み

Bybitは、年利10%の見込みがあるUSDTのステーキングサービスを展開しています。

ほかにも様々な年利率のステーキングを取り扱っているので、こちらの記事から詳細をご覧ください。

レンディングで報酬を得たとき

レンディングで報酬を得たとき、損益発生になるので確定申告が必要になる可能性があります。

保有している仮想通貨を取引所に貸し出して利息を得る方法

日本円でたとえるなら、銀行や消費者金融がおこなっているローンが仮想通貨界隈のレンディングです。

レンディングによって報酬を受け取ったタイミングの通貨価格が、取得価格として反映されます。

仮想通貨の税金の計算方法

仮想通貨の税金は、以下2つの計算式によって算出できます。

- 移動平均法

- 総平均法

はじめて見る方にもわかりやすく解説していきます。

移動平均法

移動平均法とは、仮想通貨の購入の度に取得金額を出す方法です。

次の条件でETHを購入したケースで移動平均法をみてみましょう。

| 取引 | 通貨価格 | 取引価格 |

| ①1ETH購入 | 1ETH=12万円 | 12万円 |

| ②2ETH購入 | 1ETH=15万円 | 30万円 |

| ③1ETH売却 | 1ETH=20万円 | 20万円 |

| ④2ETH購入 | 1ETH=25万円 | 50万円 |

移動平均法による損益の計算式は次のとおりです。

はじめに①と②の購入合計金額を購入枚数で割って単価を算出します。

12万円+30万円÷3ETH=14万円(購入単価)

次に③の売却した仮想通貨による収入額を算出します。

20万円×1ETH=20万円(収入)

続いて売却した仮想通貨の枚数に購入単価を掛けて経費を算出します。

1ETH×14万円=14万円(経費)

収入から経費を引いた額が最終的な利益です。

20万円-14万円=6万円(利益)

- 実際の取引に即した計算ができる

- 都度計算をおこなうため、所得や納税資金が即座にわかる

仮想通貨取引の度に損益を計算するため手間がかかる

総平均法

総平均法とは、特定の期間に購入した仮想通貨の金額合計を数量合計で割り、取得金額を算出する方法です。

次の条件でETHを購入したケースで総平均法をみてみましょう。

| 取引 | 通貨価格 | 取引価格 |

| ①1ETH購入 | 1ETH=12万円 | 12万円 |

| ②2ETH購入 | 1ETH=15万円 | 30万円 |

| ③1ETH売却 | 1ETH=20万円 | 20万円 |

| ④2ETH購入 | 1ETH=25万円 | 50万円 |

以上の場合、総平均法の計算式は次のようになります。

はじめに①②④の購入取引の合計金額を計算します。

12万円+30万円+50万円=92万円(購入金額合計)

次に1ETHあたりの単価を算出しましょう。

92万円÷5ETH(購入数合計)=18.4万円(購入単価)

最後に③の売却したETHによる収入から、同じ数量のETH(購入単価)を引きます。

20万円-(18.4万円×1ETH)=1.6万円(利益)

年度内の購入金額を合計して数量で除算すれば、手間をかけず単価が計算できる

該当する年度が終わらないと単価が計算できない

Bybit(バイビット)の利益を確定申告する方法

Bybitの取引によって生じた利益を確定申告する手順をご紹介します。

- Bybitの取引利益を確認する

- 経費を確認する

- 確定申告に必要な書類を準備する

- 申告書を用意する

- 申告書を作成する

具体的な内容まで解説していきます。

①Bybitの取引利益を確認する

確定申告書を書く前に、Bybitで取引利益を確認します。

はじめにBybitの公式サイトにアクセスしてログインします。

続いてホーム画面右上の「注文」から「現物注文」をクリック。

出典:Bybit

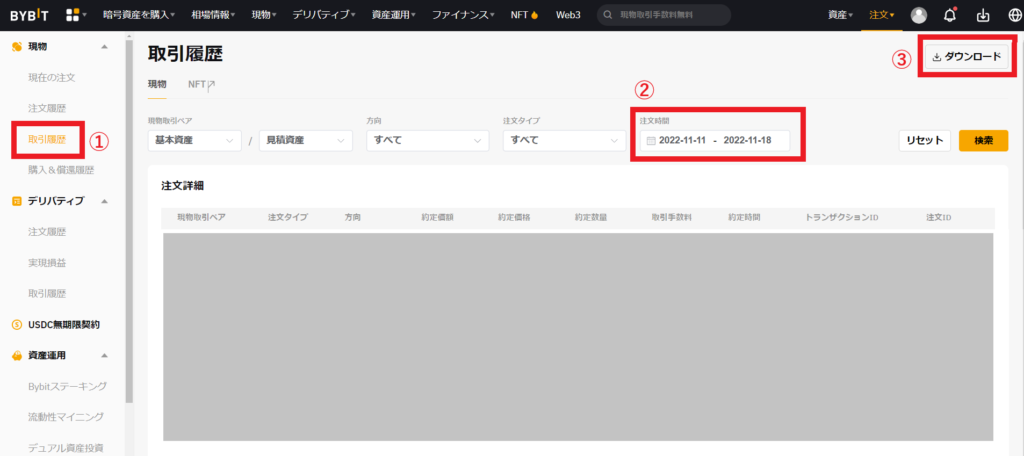

次に画面左の「取引履歴」をクリックします。

②の注文期間を設定して、画面右上の「ダウンロード」をクリックすれば取引利益の取得完了です。

出典:Bybit

②経費を確認する

取引履歴がダウンロードできたら、経費もあわせて確認しておきましょう。

仮想通貨取引のために支出した現金や仮想通貨は経費として認められます。

- 仮想通貨の購入費用

- 取引手数料

- 出金手数料

- 仮想通貨セミナーなどの参加費用

- 通信費のうち仮想通貨取引に使われた割合の金額

セミナー参加費や書籍、通信費などは領収書が必要なのであらかじめ用意しておきましょう。

③確定申告に必要な書類を準備する

収入と経費の確認ができたら、確定申告書の作成で必要な書類を準備します。

作成にあたって準備する書類

給与所得や公的年金等の源泉徴収票(原本)

私的年金等を受けている場合には支払金額などが分かるもの

医療費の領収書等、社会保険料(国民年金保険料)控除証明書、生命保険料の控除証明書、地震保険料(旧長期損害保険料)の控除証明書、寄附金の受領証 など

引用:国税庁

不備があると修正が必要になるので、あらかじめ用意しておきましょう。

④申告書を用意する

必要書類が準備できたら、次に申告書を用意します。

なお申告書は、AとBの2種類あるので申告する内容にあわせて準備しましょう。

申告する所得が給与所得、雑所得、総合課税の配当所得、一時所得の方向けの申告書

個人事業主が青色申告をする場合に作成する申告書

また書類以外にも、国税電子申告・納税システム(e-Tax)を利用すれば、オンラインで確定申告ができます。

⑤申告書を作成する

必要書類などの準備ができたら、申告書を作成します。

- 住所、氏名などを記入する

- 収入金額等、所得金額を計算する

- 所得から差し引かれる金額(所得控除)を計算する

- 税金の計算をする

- その他、延納の届出、還付される税金の受取場所を記入する

- 住民税、事業税に関する事項を記入する

なお仮想通貨による収益の情報は、次のように記載しましょう。

- 所得の種類:雑所得(業務・その他)

- 種目:暗号資産

- 業務に該当しますか:いいえ

- 収入金額:Bybitで得た収入金額を記入

- 必要経費:Bybitの仮想通貨取引で発生した経費を記入

- 源泉徴収税額:0円

- 所得の生ずる場所:自宅住所

- 報酬などの支払者の氏名・名称:Bybit

仮想通貨取引で源泉徴収がおこなわれるケースは稀なので、基本的に「0円」で問題ありません。

また複数の取引所で仮想通貨取引をしている場合、「報酬などの支払者の氏名・名称」は「仮想通貨取引所」と記入しましょう。

申告書が完成したら、必要書類を添付して税務署に提出すれば確定申告は完了です。

Bybit(バイビット)の確定申告でよくある質問

Bybitの取引による利益の確定申告について、よくある質問をご紹介します。

副業利益が20万円以下なら何もしなくて大丈夫?

いいえ、住民税の申告が必要なケースがあります。

副業利益が20万円以下の場合、お住まいの役所に所得を申告して住民税を支払う必要があります。

確定申告と同様の期日で支払わなければらないため、申告漏れには十分注意しましょう。

詳しい申告方法はお住まいの役所にお問い合わせください。

仮想通貨を保有しているだけでも確定申告は必要?

購入後に保有しているだけであれば必要ありません。

仮想通貨取引において確定申告が必要な条件は、こちらで詳しく解説しているのであわせてご覧ください。

節税する方法はありますか?

はい、あります。

具体的な方法は次の2点です。

- 必要経費を計上する:詳しくはこちら

- 青色申告する

確定申告には「青色申告」と「白色申告」の2種類の方法があります。

10万円の所得控除が受けられる白色申告に対して、青色申告は65万円の所得控除が受けられます。

ただし、青色申告するためには事業所得と認められる必要があります。

副業で仮想通貨取引している方には、ややハードルが高い条件です。

簡単に損益計算できる方法はありますか?

はい、あります。

仮想通貨取引の損益計算をおこなってくれる「Gtax」を使うと、簡単に確定申告ができます。

詳しくはこちらのGtax公式サイトをご覧ください。

Bybit(バイビット)の取引で確定申告する方法まとめ

本記事では、Bybitの仮想通貨取引で利益が出た場合に確定申告する方法を解説しました。

- 仮想通貨取引で年間20万円あるいは48万円を超える利益がある方は確定申告が必要

- 仮想通貨取引で利益が生じるタイミングは数多くあるため、申告漏れしないように注意が必要

- Bybitでは取引履歴をダウンロードできるため、利益と経費を確認できる

Bybitは仮想通貨の売買だけでなく、ステーキングやマイニングも利用できる仮想通貨取引所です。

あらゆる運用手段によって利益が発生する可能性があるため、確定申告を忘れないようにしましょう。